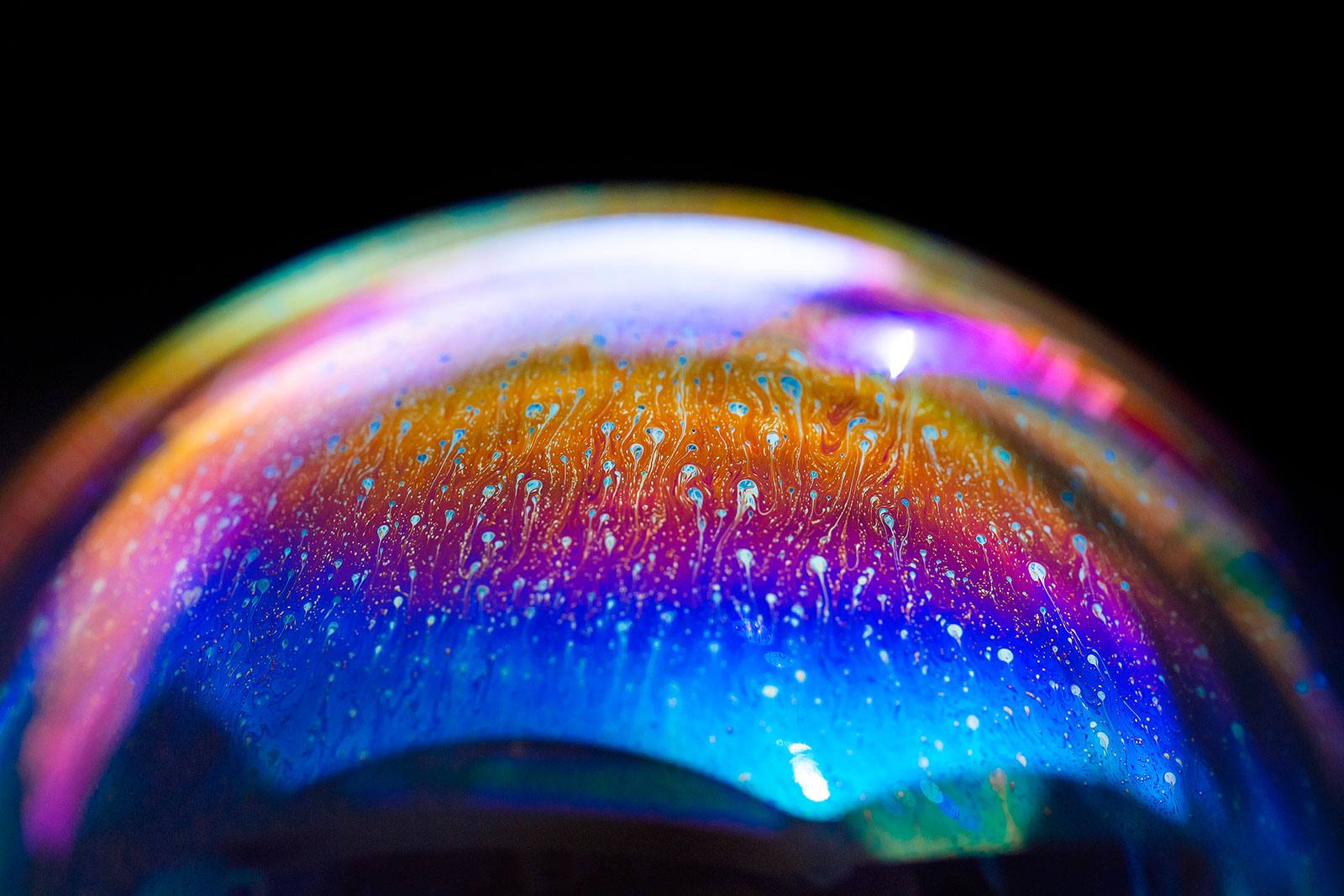

Une bulle financière représente une situation de marché où le prix d’un actif, qu’il s’agisse d’actions, de biens immobiliers, ou d’autres types d’investissements, monte de manière rapide et excessive, dépassant largement sa valeur intrinsèque ou fondamentale. Cette inflation des prix est souvent alimentée par un sentiment d’optimisme irrationnel, appelé exubérance irrationnelle, parmi les investisseurs.

Le rôle de la spéculation

Un élément clé de toute bulle financière est la spéculation. Les investisseurs achètent des actifs non pas en raison de leur performance ou de leur valeur fondamentale, mais dans l’espoir de vendre plus tard à un prix plus élevé. Cette mentalité de « acheter bas et vendre haut » est motivée par la croyance que les prix continueront d’augmenter, souvent sans considération pour les réalités économiques sous-jacentes.

Déconnexion avec la réalité économique

Une caractéristique distinctive d’une bulle financière est la déconnexion entre les prix des actifs et leur valeur économique réelle. Cette déconnexion est souvent soutenue par une variété de facteurs, tels que des politiques monétaires laxistes, des innovations financières mal comprises, ou un accès facile au crédit.

Une bulle financière est un phénomène complexe où les prix des actifs s’envolent au-delà de leur valeur réelle, alimentés par la spéculation et souvent détachés de la réalité économique. Comprendre ce concept est essentiel pour tout investisseur, car il aide à naviguer avec prudence sur les marchés financiers et à éviter les pièges coûteux de la spéculation irrationnelle.

Facteurs économiques et psychologiques

L’influence des conditions économiques

La formation d’une bulle financière est souvent influencée par divers facteurs économiques. Parmi ces facteurs, on retrouve les taux d’intérêt bas, qui rendent l’emprunt moins coûteux et encouragent les investissements dans des actifs risqués. De même, une forte croissance économique peut donner un sentiment excessif de confiance aux investisseurs, les amenant à surestimer les retours futurs. Des politiques monétaires souples et un accès facile au crédit jouent également un rôle clé en alimentant les investissements et la spéculation.

Le rôle de la psychologie des investisseurs

Au-delà des facteurs purement économiques, la psychologie des investisseurs joue un rôle crucial dans la formation des bulles financières. Les émotions humaines comme la cupidité, la peur de manquer une opportunité (FOMO), et l’optimisme excessif peuvent conduire à une exubérance irrationnelle. Cette exubérance se traduit par une augmentation de la demande d’actifs au-delà de leur valeur intrinsèque, souvent sans justification rationnelle.

Effet de bandwagon et comportement moutonnier

Un phénomène souvent observé lors des bulles financières est l’effet de bandwagon ou le comportement moutonnier. Les investisseurs tendent à suivre la foule, achetant des actifs simplement parce que les autres le font, renforçant ainsi la hausse des prix. Ce comportement est renforcé par les biais cognitifs tels que la pensée de groupe et la surconfiance, où les investisseurs surévaluent leurs propres capacités d’analyse et sous-estiment les risques.

En combinant les facteurs économiques, comme les conditions de marché favorables, avec la psychologie des investisseurs, on crée un environnement propice à la formation de bulles financières. La compréhension de ces éléments est essentielle pour reconnaître les signes avant-coureurs d’une bulle et agir de manière plus éclairée sur les marchés financiers.

Exemples historiques

La tulipomanie des Pays-Bas au 17ème siècle

Un des exemples les plus célèbres de bulle financière est la Tulipomanie qui a eu lieu aux Pays-Bas au 17ème siècle. Cette période a vu les prix des bulbes de tulipes monter à des niveaux astronomiques, alimentés par une spéculation intense. Le marché des tulipes est devenu un jeu de richesse et de prestige, avec des bulbes se vendant parfois plus cher que des maisons. L’effondrement de cette bulle a entraîné de graves conséquences économiques, laissant de nombreux investisseurs ruinés.

La bulle internet des années 1990

Un autre exemple moderne est la bulle Internet des années 1990, également connue sous le nom de bulle des dot-com. Durant cette période, les valeurs boursières des entreprises liées à Internet ont grimpé de façon spectaculaire. Portée par l’excitation autour des nouvelles technologies et l’arrivée massive d’investisseurs attirés par des gains rapides, la bulle a finalement éclaté au début des années 2000. Ce phénomène a mené à une importante correction boursière, affectant l’économie mondiale et entraînant la faillite de nombreuses entreprises.

La crise des subprimes de 2008

La crise des subprimes de 2008 est un autre exemple significatif. Cette crise a été déclenchée par l’effondrement du marché immobilier américain, après une période de prêts hypothécaires à risque et de spéculation immobilière. La bulle immobilière, gonflée par des prêts imprudents et une réglementation laxiste, a éclaté, entraînant une crise financière mondiale. Les répercussions de cette crise se sont fait sentir bien au-delà du secteur immobilier, touchant les marchés financiers mondiaux et l’économie réelle.

Signes précurseurs

Hausse rapide et inhabituelle des prix

Un signe précurseur clé d’une bulle financière est une hausse rapide et inhabituelle des prix d’un actif. Cette augmentation est souvent disproportionnée par rapport aux fondamentaux économiques, tels que les revenus, les bénéfices des entreprises, ou les indicateurs du marché immobilier. Lorsque les prix s’envolent sans justification économique solide, cela peut être le signe d’une bulle en formation.

Augmentation de l’endettement et levier financier

Un autre indicateur important est l’augmentation de l’endettement et l’utilisation accrue du levier financier, tant par les particuliers que par les entreprises. Lorsque les investisseurs s’endettent massivement pour acheter des actifs, cela peut gonfler artificiellement les prix et créer une situation précaire. Un haut niveau d’endettement combiné à une spéculation accrue est souvent un signe avant-coureur d’une bulle.

Spéculation excessive et optimisme irrationnel

La spéculation excessive est un autre marqueur d’une bulle. Cela se produit lorsque les investissements sont guidés plus par l’espoir de gains rapides que par une évaluation rationnelle de la valeur de l’actif. L’optimisme irrationnel des investisseurs, croyant que les prix continueront d’augmenter indéfiniment, alimente cette spéculation.

Nouvelles entrées massives d’investisseurs non avertis

Un afflux soudain de nouveaux investisseurs, souvent peu expérimentés, sur le marché d’un actif particulier peut également être un signe de bulle. Ces nouveaux investisseurs sont généralement attirés par les récents succès et les promesses de gains faciles, sans avoir une compréhension complète des risques impliqués.

Déconnexion entre prix et valeur fondamentale

Enfin, une déconnexion claire entre le prix d’un actif et sa valeur fondamentale est un indicateur classique d’une bulle financière. Quand les prix semblent ne plus refléter la réalité économique sous-jacente, cela peut indiquer que le marché est entré en phase spéculative.

Impacts d’une bulle financière

Conséquences économiques sur les marchés et l’économie globale

L’éclatement d’une bulle financière a souvent des répercussions profondes et étendues, affectant non seulement les marchés financiers mais aussi l’économie globale. Lorsqu’une bulle éclate, elle entraîne généralement une correction brutale des prix, conduisant à une perte significative de la valeur des actifs. Cette dévaluation soudaine peut provoquer des crises de liquidité et de solvabilité parmi les investisseurs et les institutions financières, affectant la stabilité du système financier dans son ensemble.

Risques pour les investisseurs individuels

Pour les investisseurs individuels, l’éclatement d’une bulle financière peut être dévastateur. Beaucoup se retrouvent confrontés à des pertes importantes sur leurs investissements, parfois allant jusqu’à la perte totale de leurs capitaux investis. Ce risque est particulièrement aigu pour ceux qui ont spéculé avec un levier financier élevé ou qui ont investi des sommes disproportionnées dans des actifs surévalués.

Effets sur les entreprises et l’emploi

Les entreprises opérant dans des secteurs touchés par une bulle financière peuvent également subir des conséquences graves. La perte de valeur des actifs peut mener à des faillites, des réductions de personnel, et une diminution des investissements dans l’innovation et l’expansion. Cela peut avoir un impact négatif sur l’emploi et la croissance économique, créant un effet domino qui affecte divers secteurs de l’économie.

Répercussions sociales et psychologiques

Au-delà des impacts économiques et financiers, l’éclatement d’une bulle financière peut également avoir des répercussions sociales et psychologiques significatives. La perte soudaine de richesse peut entraîner du stress, de l’anxiété, et une perte de confiance dans le système financier. Cela peut également affecter la perception du public envers l’investissement et l’épargne, influençant les comportements économiques à long terme.

Gérer et survivre à une bulle financière

Conseils pour les Investisseurs

Diversification des portefeuilles

L’un des moyens les plus efficaces de se protéger contre les effets d’une bulle financière est la diversification. Les investisseurs devraient répartir leurs investissements dans différents actifs, secteurs et régions géographiques pour réduire les risques.

Recherche et analyse fondamentale

Avant d’investir, une analyse fondamentale approfondie est essentielle. Comprendre les vraies valeurs des entreprises et des actifs, et ne pas se laisser emporter par la spéculation ou les tendances du marché, peut aider à éviter les pièges des bulles financières.

Prudence et discipline

Adopter une approche prudente et disciplinée en matière d’investissement est crucial. Fixer des limites claires pour les investissements et éviter les décisions impulsives peut aider à naviguer dans les eaux tumultueuses des marchés surévalués.

Rôle des régulateurs et des politiques économiques

- Mesures préventives

- Les régulateurs et les autorités monétaires jouent un rôle important dans la prévention des bulles financières. Des politiques monétaires responsables, une régulation adéquate des marchés financiers, et la surveillance des pratiques de prêt peuvent contribuer à atténuer les risques de formation de bulles.

- Interventions en temps de crise

- En cas d’éclatement d’une bulle, des interventions rapides et efficaces sont nécessaires pour stabiliser les marchés et l’économie. Cela peut inclure des mesures telles que des injections de liquidité, des baisses de taux d’intérêt, et des soutiens aux institutions financières clés.

Gérer et survivre à une bulle financière nécessite à la fois une préparation individuelle et des actions coordonnées au niveau des politiques économiques. Pour les investisseurs, cela signifie pratiquer une diligence raisonnable, diversifier les investissements, et maintenir une discipline stricte. Pour les régulateurs, cela implique de surveiller de près les marchés, d’adopter des politiques prudentes, et d’être prêts à intervenir en cas de crise. En combinant ces approches, il est possible de minimiser les impacts d’une bulle financière et de protéger à la fois les intérêts individuels et la stabilité économique globale.

Déjà lu 1351 fois !